2022年年末までに購入を検討している日本高配当株5選(その1)

2022年も残すところ、後わずかになりました。

今年は米国のインフレ高止まりによる金利上昇で金融市場は不安定な状態が多かったですね。

そんな中でも僕は、下落時に着実に高配当株を中心に投資をしてまいりました。

今回は、年末までに、購入を狙っている「日本高配当株」5選についてまとめたいと思います。2回に分けて、まずはその1として3選を紹介します。

分散等の影響から所持している株によって、狙いたい株は人それぞれだとは思いますので、一つの参考としていただけれと思います

特に高配当株投資を行う場合であれば、王道である銘柄が大半となっていますので、最後までご覧いただくと幸いです。

- 高配当株の購入を検討している方

- 安定した日本高配当株の購入銘柄に悩んでいる人

8593:三菱HCキャピタル

最初の銘柄は、三菱HCキャピタルです。2021年4月に三菱UFJリースと日立キャピタルの合併により誕生した会社で、リース業界大手の会社です。

1.直近の決算

2022年11月10日に発表された、2023年3月期第二四半期決算では、4-9月の経常利益は28.2%増の757億円、純利益は昨年比4.5%増の631億円でした。

元々の通期業績予想に対する進捗は57.4%と高い率で進んでいますが、地政学情勢や資源高騰等の影響で業績予想の純利益は1,100億円を据え置いています。

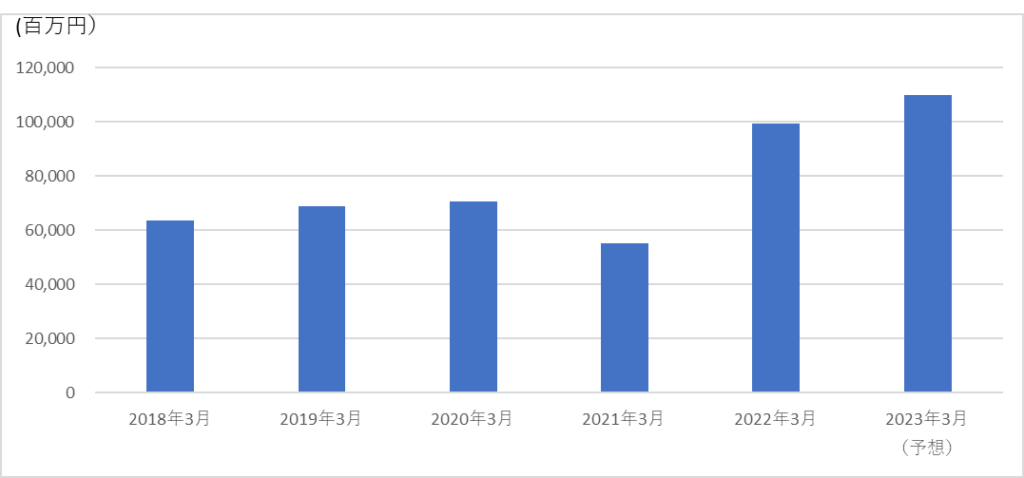

2.最終利益推移

2018年からの通期最終利益推移についてですが、2021年は下がりましたが、増加傾向にあります。

特に売上高が顕著に上がっております。

米国の海上コンテナリース会社の利益貢献や、海外地域のセグメントの欧米子会社を中心とした事業伸長、不動産関連における売却益の増加率等により増益しています。

一方、欧米を中心とした景気後退が懸念されていることには不確実性が高まっていることも考慮する必要があります。

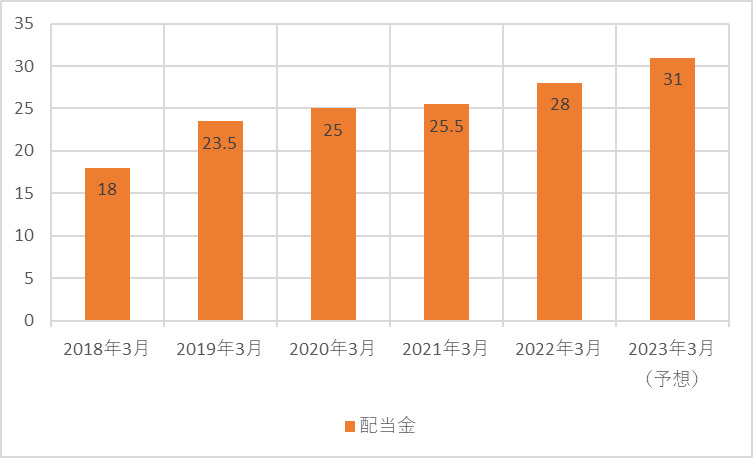

3.配当金推移

2018年からの配当推移を上記グラフに記載します。

配当金は23年増配を続けている、増配銘柄として有名です。

23年3月期も増配を予想しているため、達成されれば24期連続増配となります。

この点は非常に魅力的ですね。

21年に利益が下がったタイミングでも増配している点は信頼できます。

22年3月期の配当性向は40.4%でした。

会社としての配当に対する考えは、「株主還元は配当によって行うことを基本とし、23年4月にスタート予定の新中期経営計画期間中の配当性向のイメージは40%程度」としていることから、今後業績によっては減配もありうるのかが心配な点ですが、これだけ増配を続けていることも配慮して安定した配当を期待したいです。

4.株価推移

2018年からの推移ですが、下値は450から高値は700強のレンジ相場が続いています。

2020年はコロナの影響が大きいでしょうから、550~700のレンジでしょうか。

今の630円前後の価格はレンジの半値くらいの相場といったところです。

5.基礎情報

基礎情報については以下の通りです。

| PER(会社予想) | 8.21倍 |

| PBR(実績) | 0.69倍 |

| 1株配当(23/3予想) | 31円 |

| 予想配当利回り | 4.93% |

| 配当性向(23/3予想) | 40.4% |

(株価は2022年11月11日の終値629円)

予想配当利回りは4.93%と高水準の利回りとなっています。

6.投資判断

これまでの点を踏まえての三菱HCキャピタルへの投資判断ですが、自分自身は所有していないことから、分散の観点で投資を積極的に検討していきたいです。

配当利回りが5%を上回る水準になったら買っていきたいと思います。

また、同じリース業界である、オリックス(8591)も株価によっては狙っています。

1928:積水ハウス(株)

2つ目の銘柄は、積水ハウスです。住宅メーカー大手の企業の一つです。

皆さんが知っている大変有名な会社ですね。

1.直近の決算

9月8日に発表された、23年1月期の第2四半期決算では、2-7月の経常利益は昨年比32.6%増の1,476億円、純利益は昨年比43.4%増の1,040億円でした。

積水ハウスは期末の時期が特徴ありますね。

第2四半期としては、過去最高の売上高・利益を大幅に更新しています。

国内外における住宅事業が好調に進捗していることが要因です。

通期業績予想についても、純利益は従来予想の1,580億円から1,740億円(昨年は1,539億円)に10.1%情報修正し、過去最高益予想を更に上乗せしています。

それを受け、配当金も従来計画の94円→104円と増額修正されました。

正に絶好調ですね。

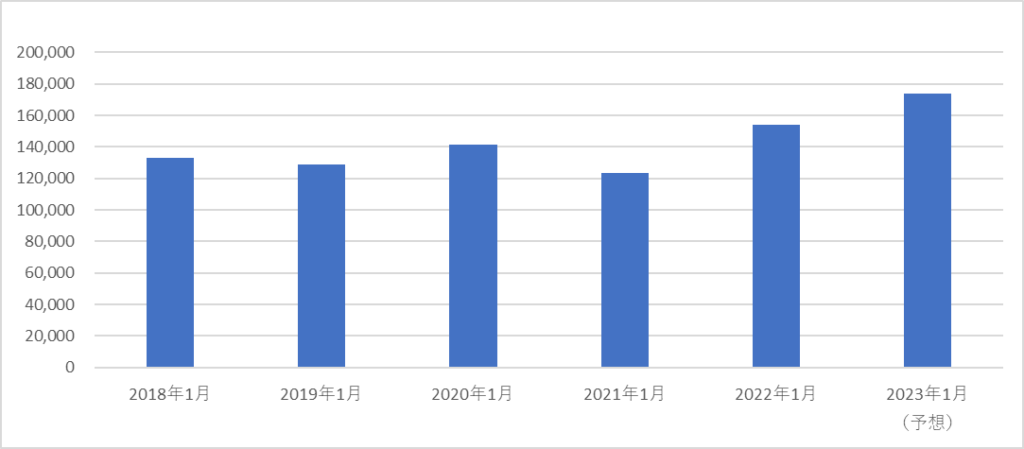

2.最終利益推移

2018年からの通期最終利益推移についてですが、2021年は下がりましたが、増加傾向にあります。

全ビジネスモデル(請負型ビジネス、ストック型ビジネス、開発型ビジネス、国際ビジネス)増収と好調な模様です。

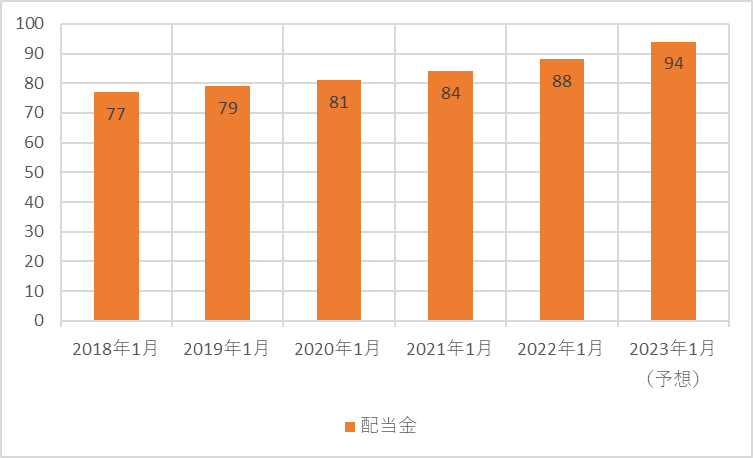

3.配当金推移

2018年からの配当推移を上記グラフに記載します。

配当金は10年増配を続けている、増配銘柄として有名です。

23年3月期も増配を予想しているため、達成されれば11期連続増配となります。

こちらも21年に利益が下がったタイミングでも増配している点は信頼できます。

22年3月期の配当性向は39.7%でした。

会社としての配当に対する考えは、「中期的な平均配当性向を40%以上とするとともに、機動的な自己株式取得の実施することで株主価値向上に努めます。」としていることから、今後業績によっては減配もありうるのかが心配な点です。

リーマンショックの時は24円→10円と減配しております。

4.株価推移

10年間の株価推移を示しています。

順調に右肩上がりですね。コロナ時の株価下落は既に回復しており、過去最高の株価を推移しています。

5.基礎情報

基礎情報については以下の通りです。

| PER(会社予想) | 9.52倍 |

| PBR(実績) | 1.04倍 |

| 1株配当(23/3予想) | 104円 |

| 予想配当利回り | 4.16% |

| 配当性向(23/3予想) | 39.9% |

(株価は2022年11月11日の終値2,501円)

予想配当利回りは4.16%と三菱HCキャピタルほどではないですが、一般的には高水準の利回りとなっています

6.投資判断

これまでの点を踏まえての積水ハウスへの投資判断ですが、三菱HCキャピタルと同様に自分自身は所有していないことから、分散の観点での投資を考えています。

ただ、一方で株価はちょっと高値にあるのでは?と思っており、もう少し株価が下がったタイミングになれば購入を検討していきたいと思います。

下がれば買う、下がらなければ買わないといったスタンスで検討していきます。

5020:ENEOSホールディングス(株)

3つ目に購入を検討しているのが、ENEOSです

ENEOSは現在400株を保有しているのみですので、もう少し買い増しを検討したいと思います。

こちらは下記記事で紹介していますので、ご参考いただければと思います。

記事を執筆してから株価が上昇してしまったので、あまり購入できていませんが、もう少し安い帯域に入ってきたら買い増ししたいと思います。

まとめ

2022年末までに投資を検討している、高配当日本株5選のうち3選を紹介しました。

紹介した会社をまとめますと、

- 三菱HCキャピタル…22年連続増配が魅力。積極的に購入を検討

- 積水ハウス…直近の決算で大幅な配当金増配を決定。株価が下がったら購入を検討

- ENEOSホールディングス…もう少し下がったら追加での購入検討

といった内容になっています。

どれも王道な銘柄だとは思いますが、参考になれば幸いです。

その2で残り2選を紹介します。

僕は、日本株の個別投資、投資信託の一部は「楽天証券」、米国株、積立NISAは「SBI証券」を使用しています。

複数の証券会社を活用するのはおすすめですので、まだ口座を開いていない方は是非検討してみてください。

SBI証券の口座開設は以下から!

No.1ネット証券ではじめよう!株デビューするならSBI証券

_レポートを見る人達-640x360.png)